住宅ローンを利用したいと考えたときにまずはじめに頭金の用意について考える人もいるでしょう。

住宅ローンの頭金は必ずしも用意する必要はなく、頭金なしでも組める住宅ローンはあります。

しかし、頭金をまったく用意しない場合はリスクがあるので、頭金なしで住宅ローンを組む場合は必ず理解しておきましょう。

この記事では住宅ローンの頭金はいくら必要なのかを頭金の平均とともに解説し、頭金を用意するメリットと用意する際の注意点について解説していきます。

住宅ローンの頭金とは

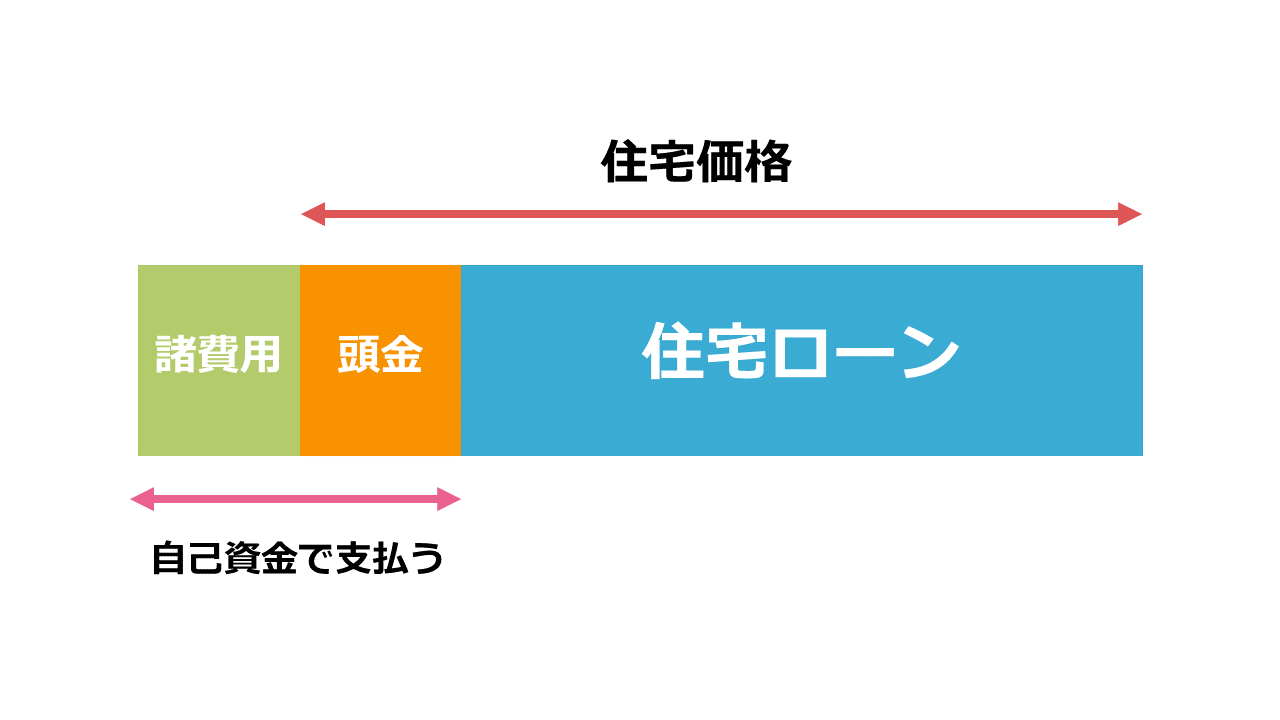

住宅ローンの頭金とは最初に自己資金で支払う住宅価格の一部のことで住宅ローンの諸費用とともに最初に支払います。

頭金と類似した言葉には手付金がありますが、手付金は買い主の都合で住宅の購入をキャンセルしても支払う必要があるお金なので頭金とは異なるのです。

住宅ローンを組んだ際に支払う必要がある頭金ですが、「具体的にいくら用意すればいいのか」「頭金なしでも購入できるのか」という疑問があるかと思います。

具体的にいくら用意すればいいのかという疑問に関しては住宅ローンを契約する金融機関で取り決めがない限り、必ずこの額を用意しなければならないというものはありません。

そのため、住宅ローンの頭金はいくら支払えばいいのかという疑問に対しては必ずしも正解はないということです。

頭金なしでも購入できるかについては次の項目で詳しく解説していきます。

住宅ローンは頭金なしでも組める

住宅ローンは頭金なしでも組める場合があります。

金融機関にもよりますが、頭金なしで組めることをセールスポイントにしている住宅ローンは存在するので、頭金なしで組める住宅ローンは現在では珍しくはありません。

そのため、住宅ローンの頭金をいくら用意するべきか考えるうえで、頭金を用意しないという選択肢を取ることもできるのです。

ただし、頭金を用意しない場合は住宅価格の100%をローンで支払うことになるので最終的な支払額は増加します。

また、住宅金融支援機構の住宅ローンであるフラット35では住宅価格に対する融資割合が90%を超えると金利が高くなるので注意が必要です。

住宅ローンを頭金なしで組む場合のリスクは後ほど詳しく解説しますが、頭金なしで住宅ローンを組む場合は上記の点には特に気をつけましょう。

住宅ローンは頭金なしでも購入できますが、頭金を用意すると様々なメリットがあります。

次は、頭金を用意するメリットについて解説していきます。

住宅ローンの頭金を用意するメリット

住宅ローンの頭金を用意するメリットは3つあります。

- 最終的な支払額を軽減できる

- 住宅ローンの金利が優遇される可能性がある

- 変動金利の場合は頭金を支払ったほうが良い

最終的な支払額を軽減できる

住宅ローンの頭金を用意すれば用意するほど、住宅ローンで返済する住宅価格が減るので最終的な支払額を軽減することができます。

利息は住宅ローンの残高にかかるので、最初に住宅ローンの残高を減らせばかかる利息が減り、毎月の支払額や、最終的な支払額が軽減できます。

現在の住宅ローンは低金利の時代なので無理をして頭金を多く支払うメリットはありませんが、貯蓄に余裕があるのであれば頭金を多く支払うことで返済が楽になります。

住宅ローンの金利が優遇される可能性がある

金融機関にもよりますが、住宅ローンの頭金を多く支払うことで金利が優遇される場合があります。

特にフラット35では、住宅価格に対して自己資金を1割以上用意すると低い金利で借り入れができます。

契約する金融機関に相談する必要がありますが、頭金で優遇金利が適応されるのであれば無理のない範囲で用意を考えてみましょう。

変動金利の場合は頭金を支払ったほうが良い

住宅ローンの金利タイプには固定金利と変動金利があり、固定金利は金利が返済終了まで変動せず、変動金利の場合は固定金利よりも当初の金利が安い分、後々金利が上昇するリスクが高くなります。

頭金をあらかじめ支払うことで返済額と返済期間をできる限り減らして、早く返済を終わらせる方が変動金利の場合はメリットが大きいです。

一方で住宅ローンの金利タイプを変動金利にする場合は、最初から自己資金をある程度用意して頭金を支払える人がおすすめになります。

住宅ローンの固定金利と変動金利について詳しく知りたい人はこちらの記事をチェックしてください。

住宅ローンの固定金利と変動金利とは?それぞれのメリットを解説!

頭金を支払うメリットについて理解したところで、他の人がどれくらい頭金を支払っているのか気になる人も多いかと思います。

次は、実際のデータを参考に住宅ローンの頭金の平均について考えていきます。

住宅ローンの頭金の平均はいくら?

それでは、他の人は住宅ローンの頭金をいくら支払ったのか考えていきましょう。

住宅金融支援機構の「フラット35の利用者調査」を参考に、2017年~2018年の住宅価格に対する頭金(手持金)の割合を表にしました。

| 住宅の形態 | 2017年 | 2018年 |

| 注文住宅 | 19.4% | 18.7% |

| 土地付注文住宅 | 11.1% | 10.9% |

| 建売住宅 | 9.0% | 8.5% |

| マンション | 16.2% | 16.1% |

| 中古戸建 | 8.7% | 8.2% |

| 中古マンション | 11.2% | 10.4% |

住宅の形態によって頭金の割合に違いはありますが、10%~20%程度の頭金を用意している人が多いという結果になりました。

仮に1,000万円の住宅ローンを組んだとして頭金を用意するのであれば、フラット35の利用者調査の平均を考えると100万円~200万円程度用意すればいいことになります。

平均価格から頭金をいくら程度用意するべきかを考えると「住宅価格の1割から2割」ですが、あくまでこの数字は目安であり住宅ローンを組む人全員がこの割合の頭金を用意しなければならないわけではありません。

次は、住宅ローンの頭金を用意する際の注意点について解説していきます。

住宅ローンの頭金を用意する際の注意点

住宅ローンの頭金を用意する際の注意点は3つあります。

- 低金利なので頭金を無理して多く支払う必要はない

- 頭金を支払い過ぎると住宅ローン控除を受けられなくなる

- 頭金を一切支払わない場合もリスクがある

低金利なので頭金を無理して多く支払う必要はない

住宅ローンは現在、低金利時代といわれています。

頭金を多く支払うメリットは住宅ローンの金利が高ければ高いほど大きくなりますが、低金利の時代では高金利ほどメリットが大きいわけではないのです。

そのため、貯蓄を残さず頭金に回す方がリスクが大きいです。

なぜなら、住宅ローンの支払いを抱えている状態で万が一のことがおこったときに貯蓄がない場合、住宅ローンの支払いが滞ってしまう事態になる可能性があります。

先ほど住宅ローンの頭金は住宅価格の1割~2割と言いましたが、貯蓄に余裕がないのであれば必ずしもこの頭金を用意する必要はありません。

現在は低金利時代なので、頭金の支払いは1割以下、または頭金なしで返済を開始したうえで、長期での返済を前提として順調に貯蓄を増やしていくのもいいでしょう。

返済を続けるうちに貯蓄に余裕ができたのであれば、毎月の返済以外に能動的に返済する繰り上げ返済を利用すれば毎月の支払額を軽減することもできます。

また、住宅ローンの繰り上げ返済について詳しく知りたい人はこちらの記事をチェックしてください。

住宅ローンの繰り上げ返済とは?返済期間短縮型と返済額軽減型の違い

頭金を支払い過ぎると住宅ローン控除を受けられなくなる

一方で、頭金を支払い過ぎることで住宅ローン控除(住宅借入金等特別控除)が受けられなくなる可能性があります。

住宅ローン控除は住宅ローンの借入金額の1%減税できます。

しかし、頭金を多く支払ったり、繰り上げ返済で返済期間を短縮した場合に返済期間が10年以下になると住宅ローン控除を受けられなくなります。

頭金を支払う場合は、住宅ローン控除の要件に気をつけないと頭金を支払ったことで控除が受けられなくなり結果的に損をしてしまう可能性があります。

住宅ローンの減税について詳しく知りたい人はこちらの記事をチェックしてください。

住宅ローンの減税(控除)の条件と3つの注意点について解説します

頭金を一切支払わない場合もリスクがある

一方で、頭金を用意せず支払わない場合もリスクがあります。

最終的な支払額の増加や、頭金を用意しないことで金利が増加するなどのデメリットはもちろん、頭金を用意しないことはそれ以上の大きなリスクにつながる可能性があります。

例えば、万が一住宅を購入してからすぐに手放さなくてはならない状況に陥ってしまった場合です。

基本的に住宅ローンが支払えなくなった場合は、住宅を売却することで解決することになります。

しかし、頭金なしで住宅ローンを購入し、購入してすぐ売却する場合は住宅ローンの残高が減っておらず、売却した場合は基本的に価値が目減りするので、売却した家の価格よりも住宅ローンの残高が高く家を売却してもローンを支払いきれない可能性があります。

また、住宅を売却して住宅ローンを返済する場合は一括で返済する必要があります。

そのため、住宅を売却してローンを支払えない場合は、不足分を自分で調達できないと返済不可能の状態に陥るのです。

頭金をある程度支払っていれば最初から住宅ローン残高が減っているのでこのようなリスクに陥りにくいですが、頭金なしで購入した場合は住宅ローンの返済を開始してから数年間はこのようなリスクを抱えることになります。

よって、低金利時代なので頭金は必要ないという考えも危険な考え方といえます。

頭金なしで住宅ローンを組む場合は、このようなリスクも考えた上で計画的な返済を考えましょう。

まとめ

住宅ローンの頭金について理解していただけたでしょうか?

頭金がいくら必要なのかという疑問対しては「住宅価格の1割~2割」が平均なので、貯蓄に余裕がある人は平均を目安に用意してもよいでしょう。

しかし、あくまで目安であり、必ずしもその価格を用意すればよいわけではなく、自分の貯蓄や全体の住宅価格を考慮したうえで決めるべきです。

もし、貯蓄に余裕がない人や、控除を受けられるか不安な人は住宅ローンのプロであるFPに相談してみましょう。

頭金を支払うべきか、支払うのであればどれくらい支払うべきか考えてもらうことはもちろん、他にも住宅ローンに関する疑問がある場合でも相談をすることで解決することができます。

最後に住宅ローンの相談をしたい人はこちらの記事をチェックしてください。