「投資信託(投信)」と聞いたことはあるけれど、よくわからないリスクがあるので手を出せないという方も多いのではないでしょうか。

ここでは投資信託の3つのリスク(デメリット)とその対策方法について詳しく解説していきます!

初心者もはじめやすいメリットを持つ投資信託ですが、注意しないと危険なのでしっかりと把握できるようにするべきです。

対策方法も運用結果に大きな影響を与えるポイントがあるので、忘れずに確認しましょう。

そもそも投資信託(投信)とは?

投資信託は、「投資家」と「販売会社」「運用会社(信託投資会社)」「受託会社(信託銀行)」の3つの会社で構成されています。

「販売会社」は主に証券会社や銀行などのことで、投資信託を投資家に販売する会社のことです。

「運用会社(信託投資会社)」は、投資信託を作り、運用指示する会社のことです。投資信託の仕組みで中心的な存在となって重要な役割を果たしています。

「受託会社(信託銀行)」は投資家から集めたお金をまとめて管理し、運用する会社のことです。運用会社からの運用指示にしたがって運用を行います。

このように投資信託は販売・運用・管理の3つのプロで成り立っています。

投資信託(投信)のリスク(デメリット)

リスク(デメリット)①:3つの手数料(コスト)がかかる

投資信託は、基本的に3つの手数料がかかります。

なぜ3つの手数料がかかるのかというと、投資信託は販売・運用・管理の3つのプロで構成されており、それぞれの業務に対して手数料が発生するためです。

「手数料がかかるのはあたり前」と考える方もいるかと思いますが、手数料を甘く見てはいけません。

特に国内(日本)で販売している投資信託の手数料は、海外に比べて高い傾向にあります。

また日本の投資信託市場は世界的にみると、総合的に環境が悪いとされており、世界25カ国中で下から2番目という結果となっています。

特に「料金・費用」の項目で評価が悪いため、手数料については注意が必要です。

運用状況だけを見たら運用損益がプラスでも、手数料のせいで結果的にマイナスになってしまうような事例も存在します。

投資信託を選ぶ際には、以下の3つの手数料を充分に確認しましょう。

【世界25カ国の投資信託市場の総合評価】

※出所「Global Fund Investor Experience Study」

| 評価 | 国名 | |||||

| A | 韓国 | アメリカ | ||||

| A- | オランダ | 台湾 | ||||

| B+ | 英国 | |||||

| B | スウェーデン | |||||

| B- | オーストラリア | スイス | デンマーク | フィンランド | ノルウェー | |

| C+ | ニュージーランド | カナダ | ドイツ | インド | タイ | |

| C | シンガポール | ベルギー | フランス | 南アフリカ | スペイン | 香港 |

| C- | イタリア | 日本 | ||||

| D+ | 中国 | |||||

【日本の投資信託市場の項目別評価】

| 項目 | 評価 |

|---|---|

| 課税法規制 | B |

| 情報開示 | C |

| 料金・経費 | D+ |

| 販売手段 | B- |

| 総合評価 | C- |

※出所「Global Fund Investor Experience Study」

販売買付手数料

「販売買付手数料」は、投資信託を購入する際に必要となる手数料のことで販売会社に支払います。

支払うタイミングは購入時の1回のみで、「投資家に商品の説明をすることへの対価」という名目で徴収されます。

販売買付手数料の相場としては、購入価格の1〜3%となっています。

ただし、最近では販売会社や特定場合によっては無料の商品もあります。

販売買付手数料が無料の投資信託については、手数料対策でご説明します。

信託報酬・監査報酬(管理手数料)

「信託報酬」は、投資信託の運用にかかる管理手数料のことで販売会社、運用会社、受託会社に分割して支払います。

「監査報酬」は、投資信託の決算ごとに受ける会計監査に必要な費用のことで会計監査法人などに支払います。

信託報酬・監査報酬の支払うタイミングは売買時にではなく、投資信託を保有している限りずっと発生するので、長期になるほど高額になります。

そのため、総合的な手数料に一番影響を与えるといえるでしょう。

信託報酬・監査報酬を合わせた管理手数料の相場としては、純資産総額に対して年0.5〜3%となっています。

また、信託報酬・監査報酬は信託財産から自動的に毎日天引きされるため、投資家は手数料を払っているという意識が薄くなりがちな点に注意が必要です。

信託財産保留額(解約手数料)

「信託財産保留額」は、投資信託を解約(売却)する際にかかる費用のことでどこかの会社に支払うわけではありません。

投資信託を解約する際には、新たな現金の調達や資産配分の組み換えに費用が発生します。

その費用を契約している人が支払うのは不公平なため、解約した人が支払う仕組みとなっています。

支払うタイミングは解約時の1回のみです。

信託財産保留額の相場としては、解約価格の0.1〜0.5%となっており、無料の商品もあります。

一般的には「投資信託を一定期間保有すること」を条件に無料になっている場合が多いです。

リスク(デメリット)②:価格変動リスクがあり、元本保証ではない

価格変動リスクとは、投資信託が組み入れている株式や債券の価格が変動する可能性のことです。

変動要因としては、金利・景気・物価・為替・金融政策などが挙げられます。

投資信託であれば、基準価額(価値の指標)が上下するため、投資信託に元本保証はありません。

リスクについてデメリットで紹介していますが、同時にメリットでもある点には注意しましょう。

投資商品のリターンを期待するなら、リスクを負わなければならないからです。

国内の株式であればニュースの最後に株価の推移などが取り上げられているため、景気によって価格が上下しているイメージを理解しやすいですが、債券や海外投資商品の価格変動のイメージは少ないと思います。

ここでは債券の価格変動の主要因となる「金利変動リスク」と海外投資商品の価格変動の主要因となる「為替変動リスク」についてご説明します。

金利変動リスク

金利変動リスクとは、金利の変動により資産の価値が変動する可能性のことです。

債券は金利商品であり、金利の変動によって債券価格(債券の価値)と利回りは変化します。

債券価格の変動において、大きな要因となっているのが金利の変動です。

金利が上昇すると債券利回りが上昇し、債券価格が下落します。

金利が低下すると債券利回りが低下し、債券価格が上昇します。

金利と債券価格の仕組みを簡単に説明しましょう。

金利が上昇すると「債券の利回りを上げないと誰も購入してくれない」ため、利回りが上昇します。

利回りが上昇すると「上昇前の債券の利回りは低い」ため、債券価格が下落します。

為替変動リスク

為替変動リスクとは、円と外国の為替相場の変動により、外貨建て資産の価値が変動する可能性のことです。

つまり、海外投資商品などが対象となります。

例えばアメリカのドル建て債券であれば、金利変動リスクとして海外金利の影響で債券価値が変動します。

加えて円とドルの為替相場の変動により、円としての資産価値が変動することになります。

為替変動リスクは通貨が変われば必ず発生するリスクとなっており、「どのように対策するか」「うまく利用するか」を考える必要があるでしょう。

具体的な対策方法については、価格変動リスク対策でご説明します。

リスク(デメリット)③:節税効果が少ない

投資信託の税率は、利益に対して20.315%となっています。

また、損失に対しては株式との「損益通算」による節税や、確定申告の「譲渡損失の繰越控除」で3年間の節税が上げられます。

これらの節税は一般的なものであり、なにも工夫せずに投資信託を購入しているといっても過言ではありません。

もちろん投資信託という商品は節税を目的としたものではないですが、ある制度を利用することによって節税効果をあげる購入方法が存在します。

具体的には、税金の対策方法でご説明します。

投資信託(投信)のリスク(デメリット)の対策方法

手数料対策

手数料を低くする一番の方法は、当たり前ですが3つの手数料について調べて投資信託を選択することです。

販売買付手数料と信託財産保留額の対策としては、無料の投資信託がありますので選択肢の1つとして考えておくといいでしょう。

販売買付手数料が無料のものは「ノーロード投資信託(投信)」と呼ばれています。

信託報酬・監査報酬は長期的に支払う必要があるため、数%の差も総合的な手数料に大きな影響を与えるため慎重に選ぶ必要があります。

100万円の投資信託で運用損益を考えず、信託報酬・監査報酬が0.5%のものと3%のものを10年保有した場合を比較すると、20万円以上の差が発生します。

選ぶべき手数料の目安は次のようになっています。

| 手数料 | 相場 | 選ぶべき目安 |

| 販売買付手数料 | 購入価格の1〜3% | 無料〜1% |

| 信託報酬・監査報酬 | 純資産総額に対して月0.5〜3% | 0.5〜1.5% |

| 信託財産保留額 | 解約価格の0.1〜3% | 無料〜0.1% |

価格変動リスク対策

投資信託の価格変動リスクの対策方法としては主に3つあります。

1つ目は、より多くの投資対象に資産を分散することで価格変動による損失を補うようにすることです。

例えば、株式投資信託で損失を出しても、公社債投資信託で安定的に利益を出すような仕組みです。

もちろん投資信託以外の投資対象でも構いません。

2つ目は、長期的に保有することでリターンの平均化を行うことです。

下の図は1970年〜2013年の投資期間別にみた世界株式の収益率となっており、長期保有によりリターンが平均に近づいていることがわかります。

※弊社独自調査結果

3つ目が投資信託を毎月積立で購入することで、価格変動リスクを軽減する方法です。

具体的に毎月一定金額を積立する「ドルコスト平均法」を例に挙げてご説明します。

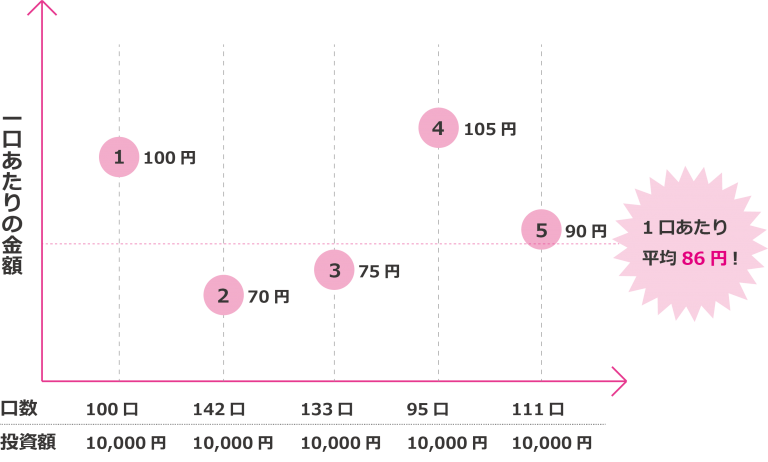

下の図は、投資信託で毎月1万円を積立投資した時のイメージです。

投資信託の価格は様々な要因に影響を受け、1口100円から変動していきます。

このように、投資タイミングを分散することで「安いときに多く」「高いときに少なく」投資することができ、価格変動リスクを抑えることができます。

税金対策

損失に対しては損益通算による節税や、確定申告の「譲渡損失の繰越控除」による節税がありました。

その他の税金対策として、投資信託の購入方法を工夫することでより節税することができます。

具体的には「確定拠出年金(401k)」「個人型確定初出年金(iDeCo)」の制度を使うことで、利益に対する税金を抑えることができます。

ただし、どちらも損失を出した際に損益通算ができない点には注意が必要です。

確定拠出年金(401k・iDeCo)

「401k」などと呼ばれる確定拠出年金を利用して投資信託を行うことで、節税することができます。

個人型の確定拠出年金の「iDeCo」でも節税効果があります。

確定拠出年金の基本的な節税効果として「掛金が全額所得控除」「運用益が非課税」「受け取る際の控除」があります。

加えて投資信託の手数料である「販売買付手数料が無料」「信託報酬・監査報酬が安くなる」などの効果もあります。

個人型確定拠出年金「iDeCo」の場合には「信託報酬・監査報酬が無料」となる商品もあるため、長期的な運用を考えている方にはおすすめの投資信託の購入方法となります。

まとめ

今回は投資信託の3つのリスク(デメリット)とその対策方法についてご紹介しました。

投資信託のリスクに対する対策を知ることで、投資信託のはじめる際の注意点も理解できたと思います。

しかし、実際に投資信託をはじめるには投資信託の種類や選び方なども学ぶ必要があります。

次の記事では投資信託の種類について詳しくご紹介します。

ぜひそちらもご覧下さい。